가상자산소득과세 관련 내용을 알아보려고 합니다. 국회에서 소득세법 개정안이 통과(’22.12.)되어 가상자산소득 과세 시행이 2년 유예되었고, 이에 따라 가상자산은 ’25.1.1. 이후 양도·대여분부터 기타소득으로 분리과세된다고 합니다.

가상자산소득 과세대상

「특정 금융거래정보의 보고 및 이용 등에 관한 법률」제2조제3호에 따른 가상자산을 양도하거나 대여함으로써 발생하는 소득입니다.(소득세법 제21조제1항제27호)

특금법은 “가상자산”을 경제적 가치를 지니고 이전될 수 있는 전자적 증표로 정의하면서 제외 대상*을 규정하고 있습니다.(특금법 제2조제3호)

* (제외대상)

- 화폐 · 재화 · 용역 등으로 교환될 수 없는 전자적 증표로서 발행인이 용도를 제한한 것

- 「게임산업법」에 따른 게임물의 이용을 통하여 획득한 결과물

- 선불전자지급수단, 전자화폐

- 전자등록주식

- 전자어음

- 전자선하증권

- 거래의 형태와 특성을 고려하여 시행령으로 정하는 것

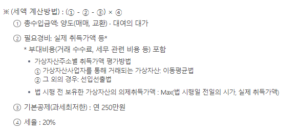

소득금액 계산방법

가상자산의 양도 · 대여의 대가에서 그 양도되는 가상자산의 실제 취득가액과 부대비용을 차감하여 계산합니다.(소득세법 제37조제1항제3호)

또한, 가상자산을 양도함으로써 발생하는 소득에 대한 기타소득금액을 산출하는 경우에는

가상자산주소별로 이동평균법 또는 선입선출법에 따라 취득가액을 산출합니다.(소득세법 시행령 제88조제1항)

다만, 2025년 1월 1일 전에 이미 보유하고 있던 가상자산의 취득가액은 2024년 12월 31일 당시의 시가*와

그 가상자산의 취득가액 중에서 큰 금액으로 합니다.(소득세법 제37조제5항)

2024년 12월 31일 당시의 시가란 (소득세법 시행령 제88조제2항)

- 시가고시가상자산사업자가 취급하는 가상자산 : 각 시가고시가상자산 사업자의 사업장에서 2025년 1월 1일 0시 현재 가상자산별로 공시한 가상자산 가격의 평균

- 그 외의 가상자산 : 시가고시가상자산사업자 외의 가상자산사업자(이에 준하는 사업자를 포함)의 사업장에서 2025년 1월 1일 0시 가상자산별로 공시한 가상자산 가격

교환거래로 인한 소득금액 계산방법

가상자산 간의 교환으로 발생하는 소득은 기축가상자산의 가액에 교환거래의 대상인 가상자산과

기축가상자산 간의 교환비율을 적용하여 계산합니다.(소득세법 시행령 제88조제3항)

기축가상자산이란 교환거래를 할 때 교환가치의 기준이 되는 가상자산 입니다. (예시 : BTC마켓의 비트코인, ETH마켓의 이더리움, USDT마켓의 테더)

기축가상자산 가액의 산정방법

- 시가고시가상자산사업자를 통해 거래되는 기축가상자산 : 교환거래 시점과 동일한 시점에 기축가상자산이 금전으로 교환된 가액

- 외국통화에 연동되는 기축가상자산: 외국환거래법에 따른 기준환율 또는 재정환율로 환산한 가액

가상자산소득 세액 계산방법

가상자산소득 신고방법

연간 손익을 통산하여 다음연도 종합소득세 신고기간(5월 1일부터 5월 31일까지)에 기타소득(분리과세)으로 신고하여야 합니다.(소득세법 제70조제2항)

거래자료 제출일정

| 구 분 | 거래명세서 (소득세법 시행규칙 별지 제30호의3서식, 법인세법 시행규칙 별지 제81호서식) |

거래집계표 (소득세법 시행규칙 별지 제30호의4서식, 법인세법 시행규칙 별지 제82호서식) |

|||

|---|---|---|---|---|---|

| 귀 속 | 1분기 (1월∼3월) |

2분기 (4월∼6월) |

3분기 (7월∼9월) |

4분기 (10월∼12월) |

연간 (1월∼12월) |

| 제출기한 | 5월 말일 | 8월 말일 | 11월 말일 | 익년 2월 말일 | 익년 2월 말일 |

증여세 신고시 유의사항 (신고기한, 납부방법 등) – 알아두면 쓸모있는 잡학사전 (infoworld365.com)

조회수: 8